Доходность облигаций: что это и как получить прибыль в 2022 году?

Вадим ― не технарь и не математик от слова «совсем». Типичный гуманитарий, который быстрее три раза «Войну и мир» прочитает, чем вычислит корень из 9. Но разве это может помешать ему куда-нибудь инвестировать в 2023 году? Никак нет.

Вот парень и решил разобраться в облигациях. Вернее, что это и как работать с ними он уже хорошо понял, а вот как рассчитывать их доходность пока только выясняет. И если ваш внутренний нереализованный инвестор также жаждет знаний, Вадим предлагает окунуться в мир сложных формул вместе. Как там в поговорке про прутик и целый веник было?…

Что такое доходность облигаций?

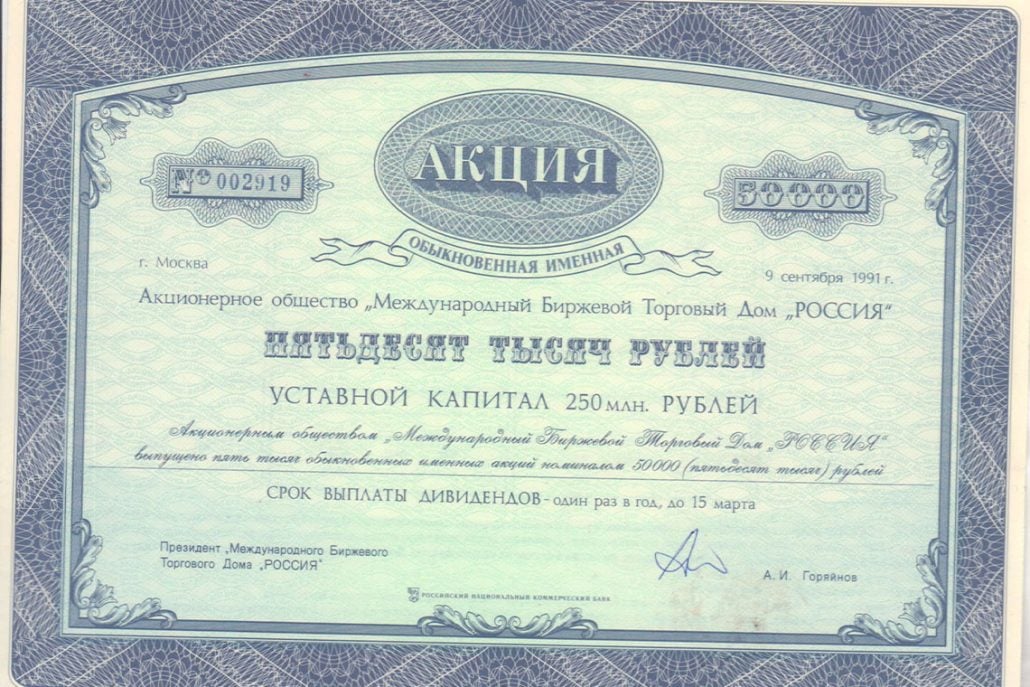

Облигациями называют ценные активы, которые выпускает фирма или государство для того, чтобы получить инвестиции на развитие. Можно сказать, что это альтернатива кредиту, только деньги дает не банк, а граждане или бизнесмены.

Владелец таких бумаг отдает часть финансов эмитенту (тому, кто выпустил облигации), а сам по истечении срока действия получает свои 100% или больше, за которые купил ее. А пока действует период владения, инвестор получает еще «купоны» ― выплаты за владение ценными активами.

Доходность ― это, собственно, та самая выгода и конкретная сумма, которую инвестор (например, Вадим, когда купит активы) должен получить за свои вложения. Сюда же входят комиссии от брокера, которые нужно учитывать.

Доходность важно рассчитать до того, как активы окажутся в вашем портфеле инвестора. Как минимум для того, чтобы не купить их по цене, которая окажется выше итоговой прибыли.

В расчетах обычно учитываются:

- цена на конкретную дату (состоит из рыночной стоимости и суммы накопленного купонного дохода (НКД);

- процент годовой прибыли;

- комиссия за сделку (считается от цены с НКД);

- комиссия за платеж раз в месяц (фиксированная) или за ведение счета;

- дата погашения и срок действия;

- размер одного купона.

При подсчете выгоды от конкретной облигации Вадим советует использовать данные с официального сайта Мосбиржи, чтобы вы могли подставлять нужные вам цифры, суммы и проценты.

Кстати, маленький лайфхак для начинающих инвесторов: чем больше ценных активов вы покупаете за один раз, тем меньше будет комиссия за сделку.

Виды доходности и формулы расчетов

Да, Вадим тоже удивился, но доходности можно считать по-разному. Вернее, существуют разные формулы, и именно по ним прибыль от облигации делится на различные виды.

Купонная

Ее инвестору будет выплачивать тот, кто выпустил облигацию (государство или компания) в определенные периоды владения активом, например, раз в три месяца. Рассчитать её нужно, если вы собираетесь держать облигацию до срока ее погашения или купили ее именно по номиналу.

Формула несложная: (годовые купоны / номинал) * 100%

Где годовые ― это сумма всех выплат по купонам за год, а номинал ― цена, по которой предлагается купить актив.

Допустим, купоны эмитент выплатит 2 раза в год по сумме 37,5 рублей (итого ― 75 рублей в год). Номинал ― 1000 рублей. Считаем:

(75 / 1000) * 100% = 7,5%

Проблема в том, что бумаги не всегда продаются по номиналу, и в таких случаях, считать такую прибыль не имеет смысла, ведь расчеты будут неточными.

Текущая

Это показатель, по которому учитывают не номинальную, а чистую цену, то есть ту, куда не входит прибыль от купона. Также нужно считать НКД, который накопился, но еще не был выплачен. Она покажет, какую прибыль вы сможете получить, купив актив по конкретной цене.

Формула такая: (доход от купона за год / чистая стоимость) * 100%

Подставим числа для примера: те же 75 рублей в год за купон и 993 рубля чистой цены. И получаем:

(75 / 993) * 100% = 7,55%

Такой расчет нужен в случае, если вы планируете приобрести облигацию на короткий период и продать ее до завершения срока действия актива. Так можно посчитать свою выгоду от покупки.

Простая

Учитывает как доход от купона, так и доход (или убыток) от той разницы цен, которая получается от суммы покупки в день приобретения и суммы погашения облигации в день завершения срока ее действия. Считать прибыль по такой формуле нужно тем, кто планирует держать ценную бумагу до самого конца, а не продавать ее до момента истечения срока договора.

Формула следующая: (365 / сколько дней до погашения) * ((номинал ― вся стоимость + все купоны) / вся стоимость) * 100%

Формула гораздо сложнее предыдущих, но если подставить под нее числа, станет немного проще разобраться. Допустим, до даты погашения осталось 1050 дней. Вся облигация обошлась инвестору в 1001 рубль 20 копеек. Номинальная стоимость ― 1000 рублей, а купоны обойдутся в 225 рублей. Подставим цифры под формулу:

(365 / 1050) * ((1000 ― 1001,2 + 225) / 1001,2) * 100% = 7,77%

Эффективная

Эту доходность можно назвать самой полноценной и развернутой по отношению к портфелю инвестора, ведь она учитывает не только полноценную выгоду от одного ценного актива, но и реинвестирование имеющихся купонов в другие. Соответственно, формула доходности вам понадобится в том случае, если вы не только планируете долго держать ценный актив, но и вкладывать купоны в покупку новых.

Для расчета проще всего использовать сайт Мосбиржи или другой калькулятор облигаций. Вам нужно будет выбрать конкретную ценную бумагу, ввести дату ее покупки и чистую цену, которая не учитывает НКД. Кстати, простую и текущую доходности можно тоже рассчитывать с помощью таких калькуляторов.

Только учтите, что итоговая сумма не включает налоги и различные комиссии.

Опрос.

Пара советов как получить прибыль в 2022 году

Когда работаете с ценными активами, учитывайте, что самые безопасные ― это бумаги, которые выпускает государство. Но самые доходные ― коммерческие, эмитентом которых выступает фирма или крупная компания. Если планируете долго работать с бумагой, то выбирайте первые.

Не стоит покупать активы только у одного эмитента, всегда старайтесь держать в портфеле несколько разных ценных активов. Также нужно обязательно проверять есть ли на саму бумагу или купоны налог, ведь одни им облагаются, другие ― нет.

Прибыль вы, как инвестор, будете получать, в основном, с разницы между ценой покупки облигации и выплаты в момент ее погашения (или цены продажи, если решили продать ценную бумагу). Но не забывайте, что работать придется с брокерскими фирмами, а от выбора надежного и честного посредника будет зависеть не многое, а буквально ― все.

А вы уже работали с облигациями? Если да, то расскажите, по какой формуле рассчитывали доходность.

Посоветуйте, что сделать выгоднее с облигацией?

Я думаю пока что нужно приберечь всё, сейчас вон какое не стабильное время