Куда инвестировать деньги в 2023 году: топ-15 идей для новичков и профи

- Основные правила инвестирования

- Подготовка

- Ключевые правила для любого инвестора

- Перспективные направления в 2023 году

- Топ-15 идей для инвестирования

- Банковские вклады

- Облигации и акции

- Недвижимость

- Валюта

- Криптовалюта

- Сырье

- Драгоценные металлы

- Биржевый фонд

- ПИФы

- Венчурный фонд

- Бизнес

- IPO

- Онлайн-проекты

- Эко-проекты

- Краудфандинг

- Куда инвестировать: кратко по теме

- Куда не стоит инвестировать?

- Как учесть риски и выбрать направление?

Макс ― современный молодой парень тридцати лет со стабильной работой айтишника, но для друзей он просто скряга. Все потому, что парень действительно умеет экономить и постоянно думает о своем будущем. Но одной экономией сыт не будешь, и потому недавно Макс стал интересоваться вопросами инвестиций: куда, зачем, сколько и как именно вкладывать свои деньги, чтобы они не лежали в баночке из-под кофе на кухне, а стабильно были в обороте и работали на него.

Инвестирование ― сложная тема для новичков. Вкладывая даже небольшие суммы в неизвестные понятия, всегда рискуешь больше потерять, чем найти. Потому Макс уже пару месяцев скрупулезно изучает все возможные варианты, их преимущества и риски. Он-то уже решил, что обязательно инвестирует сразу в несколько дел, чтобы расширить свои собственные возможности, но пока не знает в какие именно.

Это я все к чему? Макс хочет вашего совета. И мы с ним расскажем все, что узнали об инвестировании, его способах и вариантах, а вы подскажете ему, что именно выбрать для будущих вкладов. Будет ли это инвестирование в лайткоин или поддержка эко-проектов, вклады на любительском уровне или выход на профессиональный. Заодно и для себя сможете присмотреть пару интересных идей. Именно сейчас, если вы раньше не знали ничего по этой теме, для вас открываются новые горизонты. Если же вы уже давно разбираетесь в инвестировании и даже сами им занимаетесь, вам будет полезен свежий взгляд и новые варианты вкладов своих средств.

Так что предлагаю совместить приятное с полезным: научиться кое-чему новому и побыть зрителями передачи вроде «Даши путешественницы». Только помогать будем не девочке в джунглях, а Максу в теме инвестирования.

Основные правила инвестирования

Инвестиции ― это не просто вложить во что-то деньги и получить прибыль. Во-первых, между этими двумя моментами иногда проходят не месяцы, а годы. Во-вторых, если хотите быть уверенными в своих финансах, рынок инвестиций нужно постоянно анализировать и предусматривать возможные риски. В-третьих, да, риски будут всегда, как сильно и качественно вы бы ни подготовились в теории. Тем не менее, сфера инвестирования активно развивается и продолжает расти.

Конечно, сказать вам сейчас куда и как инвестировать я не могу: этот процесс слишком индивидуальный и зависит от многих внешних факторов и ваших личных аспектов. Однако я могу дать несколько советов начинающему инвестору, которые обезопасят ваши вложения хотя бы немного.

Так что поговорим о главных правилах при инвестировании.

Подготовка

Когда вы точно для себя решили, что хотите попробовать собственные силы в этой сфере, не спешите сразу же искать варианты куда вложить свои деньги. Для начала убедитесь, что у вас уже есть определенный свободный капитал, после исчезновения которого вы не почувствуете, что обделены в чем-то элементарном ― пище, одежде, предметах первой необходимости.

Кажется, что это само собой разумеется, да вот только не все начинающие инвесторы стартуют с приведения в порядок собственных финансов.

Закройте все долги. На момент, когда вы решите сделать свой первый вклад хоть во что-то у вас не должно быть незакрытых кредитов или займов у друзей или близких. При инвестировании нет стопроцентной гарантии, что ваш вклад точно окупится или окупится сразу, так что вы рискуете упасть в долговую яму, если будете пытаться совместить несовместимое ― жизнь в долговых выплатах и денежные вклады в проекты, например.

По этой же причине ни за что не занимайте деньги на инвестирование. Тем более, в крупных размерах. Вы не знаете как скоро окупится дело, в которое вы поверили, и окупится ли вообще. И представьте, через что вам придется пройти, если прибыли вы так и не увидите.

Начинайте жизнь инвестора с чистого листа: без долгов и займов, с определенным количеством свободных средств в условном кармане. Кстати, об этом. Лучше всего подготовиться и на протяжении хотя бы полугода накопить нужную вам сумму для первого вклада. Да, среди инвестиционных направлений есть и такие, которые требуют минимальных вложений, но если хотите постепенно выходить на профессиональный уровень доходов, не ленитесь отложить нужную для этого сумму.

Кроме теории непосредственно по теме (способы и варианты инвестирования, например), изучите нормативную базу, которая касается работы с таким видом пассивного дохода, особенно в части налогообложения. Если хотите действовать в рамках закона и не нарушать ничего, то позаботиться о теории нужно сразу.

Ключевые правила для любого инвестора

Хотя, правилами я слишком громко назвал тот свод советов, которые хочу дать, скорее, это рекомендации. Но выполнив их, вы лучше застрахуете себя от возможных рисков во время работы с финансами.

Правило № 1: Подушка безопасности

Когда начинаете разбираться в теме инвестирования и откладывать на него деньги, сразу запаситесь неприкосновенным запасом, который поможет вам при непредвиденных обстоятельствах ― потерях акций, инфляции на рынке, банкротстве проекта, в который вы поверили. Такие средства можно будет пустить на другой проект, подкрепить ими свое инвестиционное положение или вовсе использовать на «черный день», если все пойдет категорически не так, как планировалось изначально.

Хранить запасные средства проще всего на банковском счете, чтобы в любой момент вы могли пустить их в дело. Можно, кстати, воспользоваться не обычным, а накопительным счетом ― такие часто предлагают разные банки. Процент дохода от того, что вы перечисляете на них свои деньги, небольшой, но не станет лишним. Это кстати, уже один из способов инвестирования, но главное ― ваш запас.

Правило № 2: Работайте с несколькими проектами одновременно

Не стоит зацикливаться и останавливаться только на одном-единственном вложении, ведь оно может не принести ожидаемых результатов, и тогда вы только потратите и время (а оно драгоценно в этой сфере), и деньги. Уважающий себя инвестор имеет собственный «портфель» ― набор активов, в которые вы решили вложить средства, сразу несколько направлений, причем лучше из разных секторов.

Например, в портфеле может быть несколько акций от разных компаний, вклад в золото, участие в корпоративных инвестициях, криптовалюта и т.д. В случае, если какое-то одно вложение «прогорит», вы не почувствуете это настолько остро, когда у вас подобных еще несколько. А если только одно и было ― вам буквально придется начинать все заново.

Правило № 3: Определитесь со стратегией

В инвестировании нельзя действовать наугад или ставить перед собой расплывчатые цели вроде «Хочу зарабатывать много денег на вложениях». Эта тема требует анализа и конкретики, потому существуют определенные стратегии, по которым действуют инвесторы.

Выделю 3 из них.

- Долгосрочная ― вся суть заключается в названии: если вы планируете работать с инвестициями долгое время и получать от них ощутимый доход, но не сразу, то выбирайте те направления, которые это обеспечат ― акции и облигации, те сферы, которые кажутся рисковыми. Стратегия хороша тем, что позволяет не обращать внимания на временные кризисы и падения, так как вас будет интересовать результат в историческом разрезе, а не здесь и сейчас.

- Краткосрочная ― это стратегия, которая требует избегать рисковых вложений, потому что получать доходы от инвестирования вы будете уже в течение первого года; она сильно зависит от поведения рынка и внешних факторов, но позволяет начать получать первую прибыль на начальных этапах.

- Среднесрочная ― это период окупаемости инвестиций в течение 3-5 лет, и для него отлично подойдут вложения в золото или акции и активы. При этой стратегии вы меньше зависите от инфляции, но все равно остаетесь подвержены ее перепадам.

Если вы не определитесь со стратегией, то будете работать со своим портфелем инвестора как попало, не учитывать поведение рынка в целом и вообще вряд ли сможете решить поставленные задачи. Поэтому не пропускайте этот важный момент ни за что, а наоборот ― как можно тщательнее его изучите.

Перспективные направления в 2023 году

Этот год почти подошел к концу, а значит, начинающему инвестору впору задуматься о том, куда можно вложить свои средства в следующем ― 2023.

В принципе, ситуация с инвестированием не будет слишком отличаться от обычной ― стратегии пока что все еще прежние, варианты заработка на вложениях остались такими же. Несмотря на внешние факторы, рынок инвестиций меняется несущественно. Все основные идеи я перечислю ниже, их отбирал Макс лично, проанализировав много источников. Но сперва расскажу о перспективных направлениях, которые могут «выстрелить» в год Кролика.

ЦБ РФ в ноябре 2022 года создал финансовый прогноз для страны на 2023-2025 годы сразу. В нем предусмотрено сразу три варианта: базовый, позитивный и кризисный.

Согласно первому, годовая инфляция составит 5-7%, экономика вырастет до 2,5% максимально. Второй сценарий предусматривает налаживание импортозамещения и развитие отечественного производства. В третьем говорится о том, что показатели экономики страны начнут повышаться только после 2025 года, а до этого момента она будет на уровне 2008 года.

Зачем вам все это узнавать и понимать при желании инвестировать? Затем, что вы находитесь в правовом, экономическом и политическом поле Российской Федерации и от того, как проходят внутренние процессы в стране напрямую будут зависеть ваши поведение и стратегии как инвестора.

Немного отошел от темы ― что по поводу направлений?

На данный момент многие советуют вкладываться в облигации и акции, которые имеют государственную поддержку (например, ОФЗ ― облигации федерального займа от Минфина РФ), а также в акции отечественных компаний.

Банковские вклады все еще остаются одним из самых надежных способов инвестирования, особенно если речь идет о государственных или крупных банках.

Относительно работы с дальним зарубежьем советую не спешить и хорошо все обдумать. Мало того, что Россия сейчас старается перейти на импортозамещение, так еще и многие страны-члены ЕС поддерживают санкции против страны. Не скажу, что инвестировать в валюту или в зарубежные компании станет совсем невыгодно ― нет, такое вряд ли возможно ― но настоятельно советую очень внимательно относиться к таким вкладам.

Топ-15 идей для инвестирования

На самом деле, вариантов, куда вам вложить свои заработанные средства, есть очень много. Но я бы хотел остановиться на 15 самых ярких, проверенных и существующих уже не один десяток лет. Пусть и не все они относятся к категории «надежные» из-за высокого уровня рисков, но уже много лет на них зарабатывают сотни инвесторов. Уверен, что хоть что-то из списка вас заинтересует. О чем-то, возможно, вы даже впервые узнаете.

Банковские вклады

Любой современный человек так или иначе взаимодействует с банковской системой Российской Федерации: получает зарплату, открывает счета, берет кредит или ипотеку. Но с банками можно сотрудничать и на более «высоком» уровне.

Вклад ― это процесс, при котором клиент размещает собственные средства на определенном счете, который открывает в банке, ради того, чтобы получать прибыль от процентной ставки. Проще говоря, вы даете банку свои деньги для того, чтобы он ими пользовался, и получаете при этом доход от процента, который тот вам выплачивает за эту услугу. Такой способ инвестиций едва ли не самый «древний» и считается простым, так как особые знания и уровень дзена для него не нужны. Но кое-что знать и понимать нужно. Например, размер процентной ставки. Чем он выше, тем больше будет ваша прибыль.

Финансовый маркетплейс «Банки.ру» на ноябрь 2022 года указывает минимальной процентной ставкой 1,75%, максимальной ― 9%. Все это по данным Центрального Банка России и анализу предложений от 38 банков страны.

Конечно, вам стоит искать тот банк, который предложит максимальную, но это не все, на что стоит обращать внимание при выборе места для вклада:

- организация должна входить в российскую систему страхования вкладов;

- размеры активов банка должны быть стоящими (если он крупный, то финансовая система РФ не даст ему разориться даже при самом плохом сценарии, а значит, и вкладчики будут защищены);

- структура должна соблюдать законы страны и не быть замешана в скандалах;

- прибыль банка должна быть высокой.

Также не лишним будет ознакомиться с информацией о владельцах (государственные организации защищены от рисков больше, чем частные) и в целом почитать новости и отзывы настоящих людей об этом банке.

Вклады выдаются на определенный срок, который можно продлить, если вас устраивают условия сотрудничества. Вернее, он будет продлен автоматически, если вы не придете в банк отозвать вклад, но уже по той ставке, которая действует на момент окончания договора.

Разные структуры предлагают разные периоды, но усредненно они такие:

- 1, 3 и 6 месяцев;

- 1 год;

- 3-5 лет.

Однако банки не очень жалуют длительные сроки хранения вкладов. Дело в том, что инфляция и внешнеполитические события периодически «шатают» экономику страны, а у банковских организаций нет права самостоятельно менять процент на тот, который был бы актуален финансовой ситуации на рынке. Поэтому им выгоднее предлагать вклады на недолгие сроки, чтобы позже продлевать их по нужному проценту.

Вклады бывают разных видов, и в зависимости от этого определяется минимальная сумма, которую можно пустить в оборот. Например, если вы открываете накопительный счет, то на него можно положить даже 1 рубль. Если же у вас счет с высокой процентной ставкой, то размер вклада на нем варьируется от тысячи до 10 тысяч рублей. Что касается момента получения своих доходов, то это зависит от вас и условий банка. В среднем, выплаты происходят раз в месяц, квартал или единожды в момент окончания срока вклада.

У банковских вкладов есть свои преимущества и недостатки, о которых крайне важно знать до того, как договор с организацией будет заключен.

| Преимущества | Риски и недостатки |

| по системе страхования общая сумма инвестиций на всех ваших вкладах до 1,4 миллиона рублей будет защищена государством даже в случае банкротства или других проблем у организации | если суммарно ваш доход от депозитов превышает 1 миллион рублей, то обязательно нужно заплатить налог на них |

| вклад считается стабильным пассивным доходом, доступным любому гражданину | процентная ставка в среднем всегда невысокая, поэтому на большие доходы рассчитывать не стоит |

| вкладывать в банки можно как рубли или иностранную валюту, так и сразу оба варианта | если условия банка позволяют и вы закрываете вклад досрочно, то есть риск потерять проценты |

Скажу сразу ― на вкладах не заработать миллионы. Этот способ инвестирования больше подходит под определение «пассивный доход». Но вариант весьма стабильный и риски по нему минимальные (сказать, что их нет совсем у меня язык не поворачивается, потому что они есть всегда).

Но есть кое-что, что важно не забыть: банк сам отправит данные о ваших процентных доходах в налоговую службу, а та направит вам извещение о необходимости уплатить налог. Сделать это нужно обязательно.

Облигации и акции

Два разных, но часто объединенных между собой понятия, которые на слуху у каждого жителя страны, но при этом не все понимают их истинное значение.

Акции ― это фактически покупка доли бизнеса в какой-либо компании. Разные организации таким образом привлекают дополнительные средства на развитие собственного дела. Например, они могли бы выбрать кредит и выплачивать его банку. Но вместо этого решают разместить ценные бумаги (акции) на долю в компании на соответствующей бирже и получать доход от средств акционеров. Те, в свою очередь, фактически становятся совладельцами бизнеса.

Облигации ― это по сути долговое обязательство компании или государства перед покупателем данного актива. Они выпускаются ради того, чтобы привлечь необходимые суммы в бизнес или проект, и в какой-то степени являются кредитом. Суть в том, что между инвестором и организацией заключается долговое соглашение, по истечении которого вторая должна отдать сумму займа. Но в процессе действия договора кредитор также будет получать проценты за покупку облигаций.

Для покупки акций и облигаций у инвестора должен быть открыт брокерский счет в банке или специализированной организации.

По сути, единственное сходство между этими двумя понятиями в том, что и то, и другое ― это ценные бумаги, за которые можно получить доход, превышающий тот же банковский вклад. Но акции считаются более рисковым и одновременно более доходным способом инвестирования. Главный риск заключается в том, что совладелец бизнеса несет те же риски, что и сама компания: например, в случае банкротства фирмы он может все потерять. Но и покупая облигации инвестор рискует ― их можно потерять из-за дефолта, при снижении процентной ставки, из-за инфляции. Так почему эти два инструмента инвестирования все еще в ходу и ими активно пользуются?

Во-первых, войти в мир инвестиций через акции и облигации просто. Необязательно иметь большую сумму на счету, чтобы начать это дело. Порог входа начинается от пары тысяч рублей. Довольно низкий для рынка.

Во-вторых, от таких вложений можно получать ощутимый доход ― от 10 тысяч рублей в месяц, но это больше касается акций. Что до облигаций, то они устойчивее к внешним изменениям на рынке, хотя все еще сохраняют риски для инвестора.

В-третьих, эти два инструмента настолько древние и проверенные временем, что их надежность вызывает доверие. Тем более, что сотни тысяч инвесторов по всему миру стабильно вкладываются и в то, и в другое. Да, если бы мы жили в стране третьего мира, то такой способ инвестирования не стоило бы считать благонадежным, но мы в России ― стране, где финансовая ситуация пусть и штормит периодически, но все равно остается стабильной.

Конечно же, я не могу промолчать о том, какие плюсы и минусы есть у акций и облигаций.

| Акции | Акции | Облигации | Облигации |

| Плюсы | Минусы | Плюсы | Минусы |

| низкий порог входа | всегда есть риск, что цена акций упадет | можно продать в любой момент | открыть счет нужно именно у брокера с лицензией, поэтому всегда есть риск попасть к мошенникам |

| некоторые механизмы покупки акций не ограничивают потолок дохода от них | потребуется время, чтобы разобраться в этом инструменте инвестирования | доход идет от процентов, но так же можно заработать на разнице между ценой покупки и продажи бумаг | цена на бумагу может резко упасть из-за инфляции |

| акции можно продавать и покупать по ликвидной цене | обязательно нужно платить налог (13% за доход до 5 миллионов, 15% за доход свыше 5 миллионов) | есть возможность возвращать налоговый вычет | на купоны облигаций действует налог в 13% |

| большой выбор вариантов куда вложить свои средства | если вкладываться только в одну компанию, то риск все потерять возрастает | есть облигации, защищенные от инфляции | всегда есть риск, что компания объявит дефолт по облигациям |

Подводя итог, скажу: акции больше подходят для приумножения капитала и пассивного дохода, тогда как облигации ― для его сохранения.

Недвижимость

Рано или поздно все мы задумываемся о покупке недвижимости: дома или квартиры для жизни. Но инвестирование в жилые или нежилые помещения отличается от желания просто купить место, где можно жить всей семьей.

Инвестиции в недвижимость подразумевают готовность пустить купленное в оборот, то есть продать по более выгодной цене. Давайте рассматривать подробнее.

Инвестировать можно:

- в жилые помещения ― дома, квартиры;

- корпоративные помещения ― магазины, склады, офисы;

В обоих случаях доходы инвестор может получать двумя путями: благодаря сдаче недвижимости в аренду и за счет продажи по более выгодной цене. Корпоративные помещения также можно впоследствии использовать для открытия собственного бизнеса.

Долгосрочная аренда помещений ― это хороший вариант для стабильного получения пассивного дохода. Вы сдаете квартиру или офис жильцам или компании для того, чтобы раз в месяц получать от них фиксированную арендную плату. Делать это, конечно же, нужно исключительно по договору, как минимум, ради того, чтобы обеспечить себя гарантиями на стабильные выплаты и на случай рисков при порче имущества. Суммы такого дохода могут составлять от 10 тысяч рублей до миллионов в месяц, в зависимости от того, что и кому вы сдаете.

При продаже недвижимости важно не прогадать с ценой. А это весьма сложно, учитывая, что стоимость квартир и офисов имеет свойство падать в моменты сложных политических или экономических ситуаций в стране и мире. К тому же есть существенная разница между покупкой и продажей вторичной и первичной недвижимости.

Аналитический центр компании «Домклик» сообщает, что интерес россиян к первичному жилью в 2022 году резко упал по сравнению с вторичным. В Москве новостройки стали покупать на 12% меньше, в Краснодарском крае и Московской области ― на 7%.

С корпоративными помещениями тоже нужно работать аккуратнее, ведь найти арендатора или покупателя на них еще сложнее. Если говорить о выгоде в цене, то офисные помещения сдавать и продавать прибыльнее жилых квартир, ведь цена на такую недвижимость процентов на 12 выше.

Да, владеть имуществом и пускать его в дело доходно, но что насчет порога входа? Тут не обойтись парой завалявшихся в кармане тысяч. Средняя цена жилой недвижимости в России составляет 2-7 миллионов рублей, нежилой ― 2-20 миллионов рублей. Конечно, многое зависит от геолокации помещения: в столице недвижимость стоит гораздо дороже, чем в регионах.

У этого способа инвестирования есть много преимуществ, однако и недостатков он не лишен.

| Плюсы | Минусы |

| при сдаче помещений в аренду обеспечен стабильный пассивный доход | есть риск заключить сделку с недобросовестным арендодателем |

| цена на недвижимость имеет тенденцию к росту, так что в такие периоды ее можно выгодно продать | для того, чтобы приобрести жилье или помещение, нужна крупная стартовая сумма (не меньше 2 миллионов) |

| недвижимость ― это долгосрочный актив, которым всегда можно найти как распорядиться, в том числе, начать жить в нем самому или открыть собственное дело в нежилом помещении | нужно учитывать возможные затраты на ремонт или обновление помещений |

Несмотря на недостатки, этот способ инвестирования считается самым комфортным с психологической точки зрения: ваше вложение имеет физическую, материальную оболочку, всегда может быть использовано вами в разных целях и не требует срочного оборота в зависимости от поведения рынка.

Например, купленная квартира даже с учетом затрат на коммунальные платежи все еще остается надежным источников вложения ваших денег, так как в любой момент вы можете ее сдать, продать или переехать туда.

Валюта

Да, возможно, вы сейчас скажете, что в 2022 году инвестировать в иностранные купюры ― дело слишком рискованное и невыгодное. В чем-то окажетесь правы, ведь из-за геополитической ситуации работа с валютой затруднена хотя бы тем, что не всегда и не везде ее сегодня можно обналичить. Тем не менее, этот способ инвестирования существует слишком давно, чтобы вот так за один год стать совершенно ненужным и бесперспективным.

Инвестиции в валюту ― любые операции с иностранными средствами (долларами, евро, юанями), которые проводятся на рынке: вклад (подобен первому, о котором мы уже говорили) в банке, с которого вы будете получать прибыль не в рублях или трейдинг, когда вы зарабатываете на быстрой покупке и продаже валюты, зарабатывая на разнице между ними. Большую роль в таком вопросе играет курс валютной пары, например, доллара и рубля.

Например, по данным Центрального Банка РФ, на 23 ноября 2022 года курс доллара составляет 60,6 рублей, евро ― 62,1 рубль, юаней ― 84,7 рублей.

Подобные операции с валютой можно проводить через банки или брокерские фирмы (конечно, легальные и официально зарегистрированные через Центральный Банк). При этом «свято место пусто не бывает»: если вы решите, что работать с долларом для вас сейчас не выгодно, можете попробовать другую валюту, привязанную к нему, что будет считаться аналогом. Например, дирхамом из ОАЭ. Кстати, при решении работать с валютой учитывайте также комиссию от бирж и банков за операции с ней.

Если говорить о выгоде, то на данный момент китайский юань более перспективная валюта по сравнению с тем же долларом, учитывая отношения России с этой Азиатской страной, а также курс юаня к рублю.

| Почему стоит инвестировать в валюту? | Чего нужно опасаться? |

| защищает инвестора от падения курса рубля, особенно, если активы идут в оборот одновременно в иностранных и национальных валютах | всегда есть риск подвергнуться инфляции |

| защищает вложения от внешних негативных воздействий при вкладе в низкоинфляционную валюту | нужно разбираться в геополитической и макроэкономической ситуациях страны и мира |

| универсальный способ инвестировать, который подходит любому и не требует высоких вложений на первоначальных этапах | декларировать в налоговом органе доход от иностранной валюты (при работе с брокером) нужно самостоятельно и обязательно |

Самое главное, что стоит запомнить про валютное инвестирование ― вам не обязательно начинать с сотен тысяч или миллионов. Можно начать с 1000 рублей, чтобы «прощупать» возможные инструменты изнутри.

Криптовалюта

Работа с криптовалютой только на первый взгляд кажется новым и неизведанным процессом. На самом деле, с момента создания биткоина ― первой цифровой валюты ― прошло уже 13 лет, и эта сфера с каждым годом продолжает все активнее и активнее развиваться.

Например, уже давно появились альткоины ― криптовалюты, которые начали создаваться на волне популярности биткоина, и сегодня их насчитывается около тысячи (если не больше, потому что сложно сказать точно).

Инвестирование в криптовалюту ― это процесс покупки цифровых коинов и дальнейшая их продажа по более выгодной цене ― заработок на разнице цен между куплей и продажей.

Приведу пример. Допустим, вы зарегистрировались на бирже и хотите попробовать себя в криптоинвестициях. Сперва вам нужно провести технический (поведение коина в будущем) и фундаментальный (оценка мировой ситуации, которая может повлиять на коин сейчас и в будущем) анализы той монеты, в которую хотели бы вложиться.

Дальше вам нужно выбрать стратегию, по которой будете действовать.

- Долгосрочная перспектива ― это инвестиции в полном понимании слова, здесь вы приобретаете определенную монету и забываете о ней на какое-то время. Оставляете храниться в кошельке до тех пор, пока не поймете, что можно продать ее по выгодному курсу (становитесь холдером, как еще говорят), между этими двумя моментами может пройти несколько месяцев.

- Трейдинг ― это процесс быстрой покупки и быстрой продажи криптовалюты, когда вы купили коин по одной цене и тут же продали его (например, на другой бирже) по более высокой (разница может достигать 200 долларов за одну монету, и это будет ваша прибыль).

- Получение процентов ― это процесс инвестирования, когда вы открываете дополнительный вклад с коинами, которые лежат там под процент, так можно получать пассивный доход с криптовалюты.

Кроме этого, криптовалюту можно добывать на специальном оборудовании ― майнить.

В этом вопросе важно выбрать правильную и подходящую вам стратегию, проанализировать внимательно рынок и, конечно, всегда быть готовым к рискам. Некоторые из них даже не будут зависеть от вашей опытности или неопытности в теме. Как например, это случилось с банкротством биржи FTX в ноябре, во время которого многие пользователи потеряли свои вложения.

И все равно, бояться криптоинвестиций не стоит, ведь эта сфера рискованна настолько же, насколько и любая другая при работе с инвестициями. Ни больше, ни меньше.

Но я хочу честно рассказать вам не только о ее преимуществах, но и о недостатках.

| Плюсы | Минусы |

| низкий порог входа ― начать инвестировать в криптовалюту можно и с пары сотен рублей | нет гарантии, что инвестиции окупятся |

| большой выбор платформ и приложений для удобной работы | ограниченность возможностей для россиян, на которых распространяются санкции ЕС (ограничения некоторых бирж, сложности вывода средств и пр.) |

| возможность официально работать с криптовалютой, с некоторыми нюансами | законодательное регулирование в России относительно работы с криптовалютой еще в процессе разработки |

О последнем плюсе и минусе хочу сказать подробнее: с 2021 года россияне могут официально задекларировать доход от крипты, но только в качестве собственного имущества, а значит, и налог обязаны уплачивать аналогичный. Но это уже большое продвижение в сторону легального взаимодействия с цифровым миром. В Госдуме уже разрабатывают законопроект относительно майнинга, и если его примут, то работать с криптой будет проще и удобнее, разве что рекламировать ее нельзя будет.

Так что, возможно, криптоинвестиции в России только обретают свое второе ― официальное ― дыхание.

Сырье

Сфера потребления и производства буквально неубиваемы. С этим связан интерес инвесторов к сырьевой отрасли. На профессиональном языке она именуется «коммодити», что в переводе с английского означает «товар для потребления», а применимо к самой сфере ― биржевой товар.

Инвестиции в сырье ― это производственные и добывающие товары, которые активно выкладываются различными компаниями на биржах. Говоря простым языком ― это нефть и газ, в добычу которых можно инвестировать, производство различной продукции, которая в дальнейшем принесет инвестору хорошую прибыль. Сюда же, кстати, относятся драгоценные металлы, но о них я расскажу более подробно чуть ниже, потерпите.

Итак, среди сырья, в которое можно инвестировать в России, можно выделить следующие.

- Добыча полезных ископаемых, в том числе металлов ― подразумевает, что вы вложите свой капитал в успешный проект по добыче алюминиевой руды, минералов, цветных металлов или стали. В РФ подобным занимаются компании вроде «Северстали» из Череповца и «Полиметалла», офисы которого расположены в нескольких городах.

- Вклады в химическую отрасль ― зачастую, это инвестирование в производство синтетики, пластмассы, пестицидов или удобрений. В нашей стране эта отрасль едва ли не вторая по величине (в РФ можно работать с «Казаньоргсинтез» из Казани).

- Производство упаковок ― это вклад в компании, которые специализируются на производстве тары, коробок, бутылок, разных упаковок, такой бизнес всегда будет востребован, потому что необходим не только обычным покупателям, но и целым фирмам для слаженной работы производства и продаж.

- Производство материалов для строительства ― цемент, известь, гипс, песок, кирпич востребованы всегда для строительства жилых домов, офисов, складских помещений, в принципе, для чего угодно. В РФ, например, есть компания «ЧЗПСН-Профнастил», которая специализируется на продаже материалов для строительства.

- Производство бумаги ― как бы эко-сторонники не противились, на сегодняшний день эта отрасль одна из самых востребованных, кстати, к ней же можно приплюсовать производство деревянных изделий.

При работе с сырьевыми инвестициями также есть плюсы и минусы.

| Достоинства | Недостатки |

| такие вложения почти полностью защищены от инфляции | этот инструмент инвестирования считается очень волатильным ― изменчивым в цене |

| если внимательно разобраться в прогнозах аналитиков и самостоятельно изучить тему, то этот способ может стать отличным длительным вложением | сложная система вычета и уплаты налогов на доход |

Инвестировать в сырье можно через биржи или фьючерсы (договоры), но, конечно же, прежде чем начать это делать, очень важно разобраться не только в финансовом вопросе, но и в теме самого объекта инвестирования. Например, при производстве древесины важно знать сам процесс создания предметов из материала, лидеров рынка на этом поприще и т.д.

Драгоценные металлы

Подотрасль сырьевой инвестиции, которая отвечает за конкретный сектор ― работу с золотом, серебром, платиной. Главное достоинство этого инструмента в том, что в периоды инфляций он поднимается и приносит прибыль владельцам.

Инвестиции в драгметаллы ― это процесс вклада собственных активов в покупку золота, серебра, палладия или платины с помощью инвестиционных монет, слитков, биржи и обезличенные металлические счета. Это отличный вариант для долгосрочного инвестирования, так как то же золото вырастает за год в цене примерно на 3%.

Выгода инвестора в этом вопросе ощущается как минимум в том, что такое сырье всегда будет востребовано: золото тесно связано с мировыми валютами, палладий, серебро и платина постоянно используются в производстве и сфере энергетики.

В марте этого года Президент РФ подписал закон, в котором отменил налоговую ставку 20% на добавленную стоимость при покупке драгметаллов.

Инвестировать в драгоценные металлы можно через биржи, акции золотодобытчиков или фьючерсы. Но также нужно подготовить себя к тому, что первый доход от подобных инвестиций можно получить в течении 5 лет, а не через пару месяцев. Так как инструмент весьма масштабный и сложный во всех своих процессах. Как минимум, на добычу золота может быть потрачено несколько лет.

| Достоинства драгметаллов | Недостатки драгметаллов |

| самый стабильный актив на время кризисов, войн, инфляций | нет защиты по системе страхования вкладов, как с банковскими инвестициями |

| даже если с металлами возникнут какие-то проблемы, они вряд ли когда-то обесценятся полностью | высокий порог входа, но при этом инструмент лучше всего рассматривать в долгосрочной перспективе, ведь в краткосрочной он неэффективен |

В случае с драгоценными металлами ваша тактика будет простой до ужаса, но при этом не самой легкой: купить подешевле, продать подороже. При этом, даже если рубль обесценится, золотые активы никуда не денутся, так как привязаны к твердой валюте.

Биржевый фонд

Этот метод инвестиций правильно называется ETF (Exchange traded fund ― фонд, который торгуется на бирже). Суть заключается во владении инвестором ценных бумаг, но только они отличаются от классических акций и облигаций.

ETF ― это публичный фонд, который предлагает покупку на бирже универсальных акций. В них заключены доли разных компаний, а не одной единственной. По сути, такие фонды предлагают готовый инвестиционный портфель. Почему этот вариант стоит рассмотреть? Дело в том, что покупка сразу нескольких долей в разных фирмах ― это более стабильный и безопасный по отношению внешним факторам способ сохранить и приумножить свой капитал.

Оформляя ценные бумаги от разных компаний вы защищаете себя от риска потерять все в случае, если фирма обанкротится или понесет сильные убытки. Например, если ваш инвестиционный портфель будет состоять из акций 10 компаний, то банкротство одной, пусть и будет неприятным и ощутимым моментом, но не станет для вас, как акционера, крахом. Цена покупки подобного актива будет зависеть от средней стоимости всех активов, которым управляет ETF-фонд.

Сравним достоинства и недостатки?

| Плюсы ETF | Минусы ETF |

| возможность пользоваться целым портфелем разных акций | нужно открыть индивидуальный инвестиционный или брокерский счет |

| низкий порог входа | обязательные комиссии |

| возможность выйти на высокий уровень доходов | на акции, которые купили менее 3 лет назад, обязательно нужно оплатить НДФЛ |

Начать работать с ETF может практически каждый ― порог входа довольно низкий. Например, еврооблигации могут стоить в районе 6 тысяч рублей.

ПИФы

Это еще один коллективный способ инвестирования, чем-то схожий с ETF. Если вы ищите уже готовые портфели для инвестирования, то он ― то, что вам нужно.

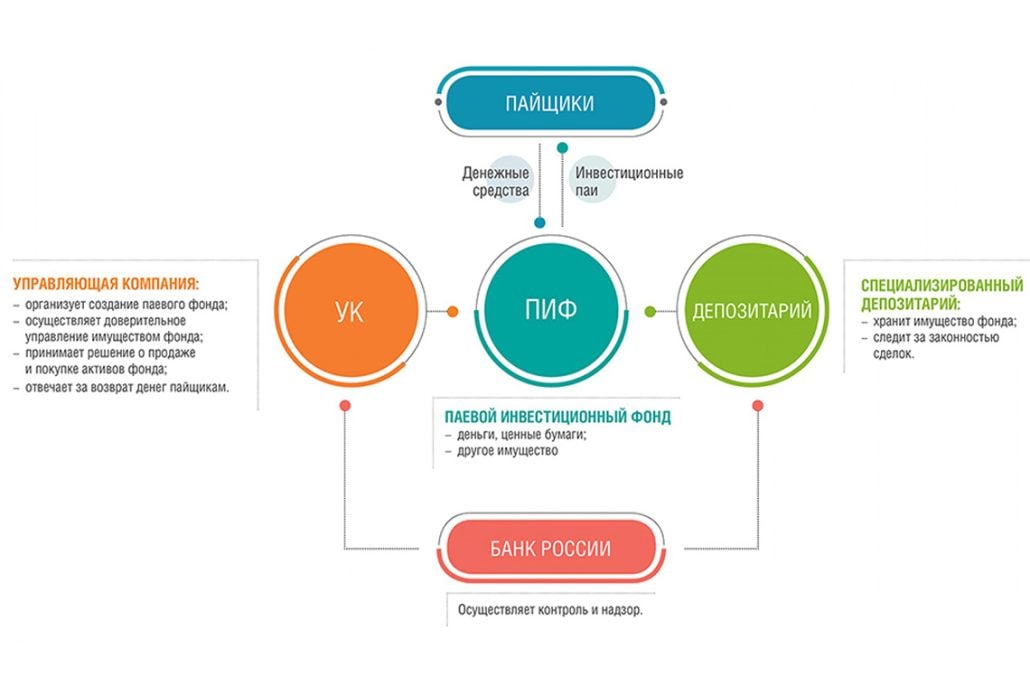

Паевые инвестиционные фонды, или как их сокращенно называют, ПИФы ― это передача своих средств под управление одной компании, которая будет вкладывать их в активы, ценные бумаги и т.д. И доля владения этими активами называется паем. Если провести более понятную аналогию, то можно представить себе ПИФ как сейф, куда вы складываете свои деньги. Приходит ответственный человек, которому вы доверяете, берет их оттуда и решает во что их вложить, чтобы дальше вы могли получать прибыль.

Центральный Банк России регламентирует порядок работы таких компаний (управляющая компания или сокращенно УК), так что ваши средства будут защищены законами страны. Доход вы будете получать с продажи пая, его погашения или, в некоторых случаях, с выплаты вам дивидендов.

Главное отличие такого фонда от биржевого в том, что вы фактически передаете право распоряжаться вашими средствами одной компании. А это означает, что не сможете в любой момент провести операцию по продаже пая или любую другую, придется ждать решения УК по этому вопросу.

| Достоинства | Недостатки |

| возможность получать высокий уровень доходов | есть ПИФы, которые работают только с профессиональными инвесторами и не подпускают к себе новичков |

| процент комиссий УК неизменен на все время действия договора | УК обязательно будет брать комиссию |

| защита законодательными нормами интересов пайщиков | нет 100%-ой гарантии, что пайщик точно получит доход |

По видам ПИФы делятся на интервальные, закрытые и открытые. Первые позволяют выкупать паи периодами, вторые ― не дают этого делать вовсе, третьи ― в любое время. Кстати, закрытые ПИФы имеют самый высокий порог входа: он может начинаться с 250 тысяч рублей.

Венчурный фонд

Слово «venture» в переводе с английского языка означает «рискованный» и полностью характеризует суть этого способа для инвестиций. Если вы из тех людей, кто любит проверить свою удачу, то, возможно, он просто создан для вас.

Венчурный фонд ― это фонд, который изначально является рискованным предприятием из-за того, что предлагает работу в сфере инвестиций в отрасли бизнеса. В чем риск? В том, что никто не может дать вам гарантий, что дело, в которое вы инвестировали, окупится. Тут все построено на вере и деловой хватке самих инвесторов. Но если это так ненадежно, то почему такие фонды существуют, а люди готовы тратить свои капиталы, вкладывая в идеи, которые могут прогореть?

Знаете Тик Ток? Возможно, даже являетесь его пользователем, правда? Так вот эта соцсеть появилась всего в 2018 году, но уже переплюнула другие по популярности. Сделала главного основателя миллиардером, а сооснователей ― миллионерами. Почему я вспомнил про сеть с трендовыми видео? Потому что на заре своего создания она разрабатывалась за счет венчурных инвестиций.

Да, в этом деле есть немало рисков, но если бизнес, в который вы вложитесь как инвестор, пойдет в гору, это может принести вам очень-очень хороший доход. Под «очень-очень» я имею в виду миллионы.

Венчурные фонды можно разделить на 4 подвида:

- инвестиции-антикризис ― если инвестор понимает, что бизнес, который почти стал банкротом, имеет все шансы стабилизироваться и приносить хорошую прибыль, он может вложить средства именно в него;

- инвестиции в расширение ― это когда бизнес и так уже работает, но хочет провести ребрендинг или расшириться, здесь меньше рисков, как и прибыли;

- инвестиции в запуск ― самый распространенный и рисковый тип венчурных инвестиций, ориентированный на стартапы;

- инвестиции таргетированные ― подразумевают, что инвестор получит место в совете директоров компании, но так как будет получать доход с предприятия, он обязан принимать участие в важных для бизнеса решениях.

| Плюсы | Минусы |

| высокий и стабильный уровень дохода в случае, если стартап сработает | очень высокий уровень риска, ведь даже при самых положительных прогнозах стартап может провалиться |

| в среднем инвестор работает с проектом не больше 5 лет, так что прибыль от него можно считать быстрой | сложно выбрать проект и не попасть в руки к мошенникам, которых появилось очень много в связи с популярностью венчурного инвестирования |

В этом деле инвестор принимает непосредственное участие в переговорах касательно дела, в которое планирует вложить свои средства. Не получится просто проинвестировать онлайн и забыть ― с организаторами стартапа нужно обязательно пообщаться, чтобы оценить возможную перспективу дела и убедиться, что перед вами не мошенники.

Бизнес

Еще один способ работы со стартапами, но только в этот раз без участия фондов и других третьих лиц. Вы можете начать инвестировать в прибыльное, по вашему мнению, дело самостоятельно. Более того, вы можете стать инвестором (основателем) собственного бизнеса, который впоследствии будет приносить вам стабильный и регулярный доход.

Инвестиции в бизнес ― это процесс вложения средств в дело, которое находится на этапе идеи или разработки либо же в бизнес, который уже работает, но ему не хватает капитала для дальнейшей деятельности. Прогнозировать дальнейшую судьбу стартапа или уже работающего дела придется самостоятельно.

Как я уже сказал, можно открыть свое дело. Это тоже, своего рода, инвестиция. Ведь вы будете развивать и укреплять на рынке бизнес за счет вложения средств. Это долгосрочная инвестиция, которая в дальнейшем будет приносить вам доход.

Например, можно открыть магазин игрушек или автозапчастей, свою мастерскую по ремонту вещей или лавку сувенирных товаров. Но помните, что при таком подходе вам нужно внимательно проанализировать нишу и ее рентабельность, изучить конкурентов и составить бизнес-план, который включает все издержки: затраты на оборудование и ремонт, аренду помещения, оплату электроэнергии и т.д.

Если же вы вкладываете капитал в бизнес другого человека, то обязательно учитывайте дальнейшие перспективы развития. Насколько идея соответствует региону проживания, есть ли целевая аудитория, как скоро дело может начать приносить доход. Кстати, вкладываясь в бизнес-проекты, вы также можете стать их частью, в том числе, принимать важные решения касательно будущего. Например, если войдете в состав совета директоров крупной компании. Доход от таких инвестиций можно получать в том числе ежемесячно.

| Достоинства | Недостатки |

| порог входа в каждый бизнес индивидуальный, но не везде он высокий | всегда есть риск, что дело не станет прибыльным и вообще будет приносить хоть какой-то доход |

| доходы в год не ограничены определенным уровнем «потолка», ваша прибыль напрямую зависит от успеха бизнеса | малый и средний бизнес ― одна из самых нестабильных отраслей, так как всегда подвержена разного рода рискам |

| стабильный доход в случае успешности проекта | вкладываясь в чужое дело есть вероятность связаться с мошенниками или финансовой пирамидой |

Но если вы выбираете именно такой вид инвестирования, то спектр бизнес-проектов у вас очень обширный, ведь стартапы и различные бизнесы открываются едва ли не каждый день. Вам важно научиться деловой хватке, чтобы из сотен тысяч вариантов выбрать именно тот, который имеет все шансы стать успешным.

IPO

Initial Public Offering в переводе с английского языка означает «первичное публичное предложение». Я уже рассказал вам про акции и про то, что они формируются компаниями на продажу долей владения, чтобы получить деньги инвесторов. Говоря про первичное предложение, хочу отметить, что это примерно то же самое, только на самых первых этапах.

IPO ― это первичная продажа акций компании на фондовом рынке. Сложно и непонятно? Сложно и непонятно. Объясняю. Перед тем как выставить свои акции на бирже, любая компания может предварительно выставить их на продажу на фондовом рынке по собственной цене. В этом случае компания сразу получит деньги инвесторов на развитие, а те, в свою очередь, приобретут акции непосредственно у эмитента (компании, которая выпустила ценные бумаги) и по цене, не включающей дополнительные проценты комиссий. Баш на баш, получается.

Для того, чтобы стать инвестором IPO нужно обязательно открыть брокерский счет. Но важно запомнить, что россияне по этой системе имеют право продавать свои акции только спустя 92 дня после покупки. Трейдингом по IPO заняться не получится, так как не выйдет моментальной продажи.

| Плюсы IPO | Минусы IPO |

| возможность быстро и по хорошей цене купить активы перспективного предприятия | всегда есть риск, что ценные бумаги после покупки не будут расти в цене |

| возможность получать стабильный и быстрорастущий доход | в торгах могут участвовать только квалифицированные инвесторы |

Работая с IPO, будьте внимательны: изучайте предложения компаний и перспективы на то, что после покупки акции не упадут в цене. Этот способ инвестирования сегодня считается самым современным и востребованным, так что если хотите войти по-настоящему в профессиональную лигу инвесторов, вам обязательно нужно попробовать поработать с первичным предложением.

Онлайн-проекты

Сфера, которую можно было причислить к пункту «Бизнес», но делать я этого не стал по одной простой причине: онлайн-стартапы и проекты очень отличаются от классического бизнеса. При их реализации всей команде разработчиков порой не приходится даже видеться друг с другом. К тому же, часто такие проекты не требуют от инвесторов миллионов рублей для вложений, ограничиваясь парой тысяч. Но все индивидуально, конечно, и зависит от размаха.

Инвестирование в онлайн-проекты ― это процесс, во время которого инвестор при помощи специальных бирж и сайтов находит стартапы в интернет-пространстве, которые могут оказаться прибыльными и эффективными. Это могут быть новые социальные сети, онлайн-кофейни, сервисы и другие ресурсы, которые заинтересуют потенциальных инвесторов своей идеей или реализацией.

Для вложений в подобные проекты не всегда нужны большие суммы инвестиций, иногда хватает и пары тысяч, вложив которые, вы сможете дальше получать пусть и небольшой, но стабильный доход от развития дела. Но здесь есть большой риск попасть в руки к мошенникам или недобросовестным исполнителям, а если это случится, то доказать куда ушли ваши средства и наказать виновных по всей строгости закона вряд ли выйдет. Так что главный риск в работе с онлайн-проектами даже не вопрос его успешности.

| Достоинства | Недостатки |

| большой выбор площадок и вариантов для инвестиций | нет гарантии стабильного дохода |

| возможность стать частью интересного или даже революционного проекта | нет законодательной защиты от действий мошенников |

Можно сказать, что в такие проекты вкладываются беливеры ― люди, которые верят, что за интернет-технологиями и онлайн-пространством будущее. И если вы один из таких, то обязательно внимательно изучайте проекты, которые решили проспонсировать ― поберегите свои нервы и деньги от лап злоумышленников.

Эко-проекты

Ситуация с экологическим состоянием нашей планеты с каждым годом беспокоит все больше и больше людей. И это уже не только простые обыватели, но и предприниматели и даже крупные компании. Не секрет, что многие производства и заводы сильно загрязняют окружающую среду, выбрасывая испарения, химикаты и вредные вещества в воздух, почву, воду. Поэтому эко-волонтеры и просто сознательные люди понимают ― если так пойдет и дальше, то своим потомкам мы оставим планету, едва ли пригодную для жизни. И они занимаются тем, чтобы не допустить такой сценарий.

Инвестирование в эко-проекты ― это вклад в будущее земли путем спонсирования создания и развития предприятий и производств, не загрязняющих окружающую среду. Например, в альтернативную энергетику ― ветряные мельницы, солнечные батареи и т.д. Но это те проекты, к которым население планеты уже более-менее привыкло, пусть и не везде они есть. Сегодня подобных революционных и совершенно новых открытий очень много. Люди придумывают безотходное производство, разрабатывают альтернативные варианты создания бумаги, заменяют бензин другими вариантами экологического топлива или вовсе переходят на электрокары.

Данная отрасль для инвестиций еще пока не самая стабильная, но уже перспективная на 2023 год. Есть вероятность, что инвесторы, которые поверили в зеленое будущее страны, через несколько лет станут самыми успешными на рынке. Во всяком случае, все именно к этому и идет.

Востребованность зеленой энергетики по всему миру с 2000 года демонстрируется через темп роста как минимум на 3,2% в год. Это обусловлено обеспокоенностью населения климатической и природной повесткой.

| Почему стоит инвестировать в эко-проекты? | Какие есть риски? |

| эта тема во главе злободневной повестки всех стран мира, так что однозначно будет востребовано еще долгие годы | высокий порог входа: на создание и развитие эко-технологий нужны большие средства |

| есть возможность выбрать проект, который будет приносить не только доходы, но и пользу обществу | нет стопроцентной гарантии, что дело окупится |

Но за «зелеными» точно стоит будущее. Не удивлюсь, если спустя несколько лет мы постепенно всей планетой начнем переходить на экологические ресурсы и технологии. Начало уже положено, кстати. Как минимум, потому что многие страны уже внедряют переработку бытовых отходов, а не сброс их на свалки за городом. Возможно, Россия от этой темы чуть дальше, чем та же Германия, но не исключено, что скоро все поменяется на постсоветском пространстве.

Краудфандинг

Знаете же поговорку «С миру по нитке»? Она очень хорошо подходит этому способу инвестирования. В переводе на дословный русский это понятие означает народное финансирование или финансирование от толпы людей. Правильно это можно назвать коллективным инвестированием.

Краудфандинг ― это процесс, во время которого на специальной площадке выставляется на рассмотрение определенный проект, а инвесторы (и необязательно профессиональные) размышляют о вложении собственных средств в него. Таких инвесторов может быть несколько и даже сотня. Поэтому название и подразумевает помощь народа ― таким инвестором может стать любой, даже если внесет пару рублей в проект.

Краудфандинг бывает двух типов:

- краудлендинг ― когда люди дают в займ определенному проекту;

- краудинвестинг ― когда люди инвестируют в акции и облигации определенной компании.

Относительно второго, вы, наверняка, задумались, а чем он отличается от обычной покупки ценных бумаг? Как минимум, тем, что те обычно продаются по фиксированной цене, тогда как при краудинвестинге вы вправе внести ту сумму, которую удобно отдать лично вам.

Конечно, сказать точно, какую прибыль с проекта получит инвестор, часто невозможно. Более того, как и любой бизнес-проект, подобные могут оказаться неуспешными. Но при этом вы не потеряете большие деньги, что тоже своего рода плюс.

В июле 2019 года в России вышел закон, согласно которому краудфандинговые платформы, если они внесены в реестр Центрального Банка РФ, могут работать на официальных и легальных основаниях.

В чем в этом деле выгода инвестора? Как минимум ― в получении процентов от прибыли проекта или компании, которые он проспонсировал. Доход этот может достигать 30% годовых. Плюс, проект может оказаться интересным аудитории, а значит, весьма доходным. Какие еще есть преимущества у этого способа инвестирования, и что я могу сказать о недостатках?

| Плюсы | Минусы |

| порог входа часто не превышает 5 тысяч рублей, так что попробовать себя в деле может любой | вероятность вложиться в проект, который не окупится, а также встретиться с мошенниками |

| возможность получить стабильный и средний уровень пассивного дохода | редко когда работает вложение только в один проект или в одну компанию |

Но очень важно то, что деятельность подобных платформ теперь узаконена в России ― пусть это и не дает стопроцентной гарантии на успех или на то, что вам на пути не повстречаются злоумышленники, но все же это внушает доверие самому ресурсу.

Кстати, хоть я и выделил целых 15 вариантов инвестирования, по сути, многие из них очень тесно связаны между собой. Например, если речь идет о банковском вкладе, то он может быть как в рублях, так и в иностранной валюте ― тех же долларах. Если мы говорим об инвестициях в сырье, то их проще всего делать через биржевые фонды, кроме того, драгоценные металлы ― это отрасль сырьевой инвестиции, просто более самостоятельная и широкая, от того и выделена отдельно.

Мир инвестиций ― это целый живой организм, где каждое направление тесно переплетается с другим, образуя некую экосистему. Так что если хотите стать настоящим инвестором, зациклиться только на чем-то одном и игнорировать все остальное точно не получится.

Опрос

[totalpoll id=»72363″]Куда инвестировать: кратко по теме

Если есть свободные средства, так почему не вложить их в перспективное и востребованное дело? Так? Так. Только как узнать, какие варианты вкладов будут доходными, а какие ― надежными и безопасными. Все-таки инвестор инвестору (как и человек человеку) рознь: кто-то любит быструю прибыль с высоким уровнем рисков, а кому-то нужна стабильность и средний уровень доходов.

Варианты инвестирования, которые можно назвать самыми прибыльными в 2022-2023 годах:

- криптовалюта ― цифровой рынок продолжает активно развиваться и предлагает инвесторам все больше вариантов различных коинов и токенов;

- драгметаллы ― могут принести владельцу доли или слитка весьма ощутимую прибыль;

- акции ― в том случае, если вы вкладываетесь сразу в несколько, а не останавливаетесь на одной;

- валюта ― несмотря на то, что курс в последнее время меняется, валютные вклады все еще остаются отличным направлением для инвестирования.

Если же вы предпочитаете стабильность, обратите внимание на:

- банковские вклады ― считаются одним из самых надежных источников пассивной прибыли;

- государственные облигации ― мало того, что они приносят владельцу доход, так еще и есть страхование от государства на рисковые ситуации на внешнем и внутреннем рынках;

- ПИФы ― позволяют не беспокоиться инвесторам о своих правах, так как пайщики защищены законом;

- недвижимость ― долгосрочная инвестиция, которая может послужить сразу для нескольких целей.

В любом случае, не забывайте, что вы должны действовать согласно выбранной стратегии. И более безопасные варианты подойдут при краткосрочной, тогда как рисковые вы можете спокойно выбирать для долгосрочной.

Куда не стоит инвестировать?

Если вы прямо сейчас забьете в поисковик запрос «куда инвестировать», вам выдаст сотни вариантов страниц и статей, среди которых, вы найдете немного больше вариантов, чем то количество, которое я перечислил выше. Почему так?

В этих статьях вы, наверняка, встретите такие такие направления для инвестиций как хайп-проекты и финансовые пирамиды. Часто эти понятия зашифровываются под высокодоходный способ инвестиций с гарантированной ежедневной прибылью. Ложь и провокация.

Запомните: в инвестировании даже самый проверенный и надежный фонд с гарантиями и защитой государства не может гарантировать вам прибыль, так как всегда есть риски. И если вы видите объявление или статью, в которых говорится, что при инвестировании именно «сюда», вы точно получите свой доход и вам не о чем переживать, начинайте переживать. А еще лучше ― уходите с этого ресурса немедленно.

Причем вступая в финансовую пирамиду, вы будете получать доход. Да, скорее всего, он даже будет ежедневным и стабильным. Но только первое время. Такие организации создаются ради единственной цели ― изъять как можно больше средств, прикрываясь стабильностью и надежными выплатами, а затем внезапно исчезнуть. Организаторов пирамиды вы впоследствии не найдете, законодательно преследовать его вряд ли получится. В таких проектах свои вложения теряет около 90% вкладчиков, и никто, к сожалению, после не сможет им помочь. Точнее, даже если и будет найдет организатор или вся команда мошенников, свои потраченные средства инвесторы вряд ли смогут вернуть.

Также не стоит связываться с микрофинансовыми организациями. Причем ни в каком виде: ни в качестве заемщика, ни в роли инвестора. Во втором случае речь о том, что МФО предложит вам выступить в качестве заемщика и получать за это проценты. Предложение, вроде как, и заманчивое в некотором роде. Но в какой-то момент организация быстро объявит себя банкротом, и концов вы больше не найдете.

Так что не стоит обращать даже малейшего внимания на подобные варианты для инвестирования.

Как учесть риски и выбрать направление?

Я уже много раз в тексте упомянул слово «риски», предупредил о них и предостерег. Но так и не объяснил, как вообще их видеть и учитывать, а также как действовать начинающему инвестору. Исправляюсь.

В инвестировании под словом «риск» подразумевается вероятность провала.

Первый этап на пути изучения рисков мы с вами уже прошли ― вы узнали о том, что в инвестировании есть стратегии и даже, возможно, присмотрели одну из них для себя. Хотя бы предварительно. В чем здесь опасность?

Можно подобрать стратегию, не соответствующую финансовому положению. Например, если нет стабильного источника дохода, но инвестор решает вложиться в долгоиграющий проект, который не скоро окупится, но инвестиции на это требуются в ощутимом размере ― как минимум, 100-200 тысяч рублей.

Или, например, если вы планируете вложить в проект 100 тысяч, получив из них 200. Вы приобретаете на всю сумму акции, однако вероятность того, что все окупится, составляет от 10 до 50 процентов. Никакой стопроцентной гарантии, что акции принесут доход, к тому же всегда есть риск, что компания и вовсе может обанкротится.

Чтобы избежать хотя бы части рисков, связанных с инвестициями, для вас будет важно:

- определиться: хотите ли вы сделать их основным источником дохода или это будет ваш пассивный доход, не влияющий кардинально на финансовое положение;

- решить, готовы ли вы приобретать акции или вкладываться в проекты, вероятность подъемов или успехов которых равна 50% и ниже процентам, но при этом, которые сулят высокую прибыль (кстати, такой подход называется премией в случае, если риск окупается в итоге);

- будьте готовы изучить кучу финансовых формул и терминов, которые помогут вам с анализом, но при этом всегда помните, что они могут буквально разбиться о суровую реальность;

- на первоначальных этапах обращайте внимание, есть ли маркировка риска на инвестиционном проекте ― подобное зачастую делают ETF-фонды;

- учитесь анализировать рынок и видеть его взаимосвязь с более глобальными аспектами ― макроэкономикой, геополитикой;

- если покупаете акции компании, обращайте внимание на ее рейтинг ― именно по нему можно хотя бы приблизительно судить насколько надежный вклад вы делаете;

- учитывайте волатильность рынка: чем она больше, тем выше риск.

Но есть хорошая поговорка: «Кто не рискует, тот не инвестирует». Она отлично отражает инвестиционные реалии ― вероятность не получить доход будет всегда. В принципе, как и во многих других начинаниях: когда открываешь свой бизнес, когда пытаешься работать в интернет-пространстве, даже когда устраиваешься на работу по объявлению на сайте поиска вакансий.

Так что бояться рисковать не стоит, нужно научиться трезво и здраво оценивать свои возможности и сопоставлять их с желаниями и предложениями на рынке инвестиций.

Итак, я рассказал вам многое об инвестициях и идеях. Как вы считаете, что из этого стоит выбрать Максу для того, чтобы попробовать себя в качестве начинающего инвестора? А теперь представьте себя на его месте (хотя, возможно, вы уже на нем) и скажите ― что из представленного понравилось лично вам? Куда бы вы хотели попробовать вложиться?

Вы можете прочитать и скачать статью в удобном для вас формате:

6 комментариев на «“Куда инвестировать деньги в 2023 году: топ-15 идей для новичков и профи”»

Добавить комментарий

Я предпочитаю инвестировать в банковские вклады)

А мне по старинке, в недвижимость, ближе)) пока 2 квартиры приобрела

Инвестирование в эко-проекты всегда будет рентабельным по моему мнению))

Я предпочитаю вкладываться только в бизнес

Из всего предложенного я думаю только у онлайн-проектов есть постоянное будущее

Уважаю из всего только венчурный фонд)